Antwort Kdo nemusí podávat kontrolní hlášení? Weitere Antworten – Kdy se nemusí podávat kontrolní hlášení

Plátce, který v daném období neuskutečnil ani nepřijal žádné plnění nemusí kontrolní hlášení podávat. Podávat nemusí ani ten, který uskutečnil pouze plnění osvobozená od daně bez nároku na odpočet daně.Kontrolní hlášení obecně podávají osoby registrované k DPH v tuzemsku jako plátci daně, přičemž není rozhodné, zda se jedná o tuzemský nebo zahraniční subjekt. Za skupinu spojených osob podává kontrolní hlášení zastupující člen skupiny.Do kontrolního hlášení vstupují doklady, které mají datum uskutečnění zdanitelného plnění, resp. datum odpočtu/doručení spadající do zvoleného období (stejně jako u přiznání k DPH) a mají přiřazené příslušné členění DPH s vyplněným polem Sekce v Kontrolním hlášení.

Kdy podává identifikovaná osoba kontrolní hlášení : Kontrolní hlášení identifikovaná osoba nepodává, to je povinnost jen plátců DPH. Souhrnné hlášení musí osoba identifikovaná podat nejpozději do 25 dnů po skončení kalendářního měsíce, v němž poskytla službu s místem plnění v jiném členském státě dle § 9 odst. 1 zákona o dani z přidané hodnoty (ZDPH).

Kdy se podava KH

Využít můžete buď datovou schránku (povinností firem coby plátců DPH je datovou schránku mít) nebo aplikaci EPO na Daňovém portálu Finanční správy. Všichni plátci DPH musejí podávat kontrolní hlášení (KH) do 25. dne měsíce, který následuje po zdaňovacím období.

Kdy se musí podávat souhrnné hlášení : Souhrnné hlášení podává plátce za každý kalendářní měsíc do 25 dnů po skončení kalendářního měsíce.

Přiznání k dani z přidané hodnoty povinně podává každý plátce DPH (přesný výčet plátců upravuje § 108 zákona o dani z přidané hodnoty). Formulář musíte podat vždy do 25. dne od konce zdaňovacího období (měsíce nebo čtvrtletí) a ve stejné lhůtě musíte částku uhradit.

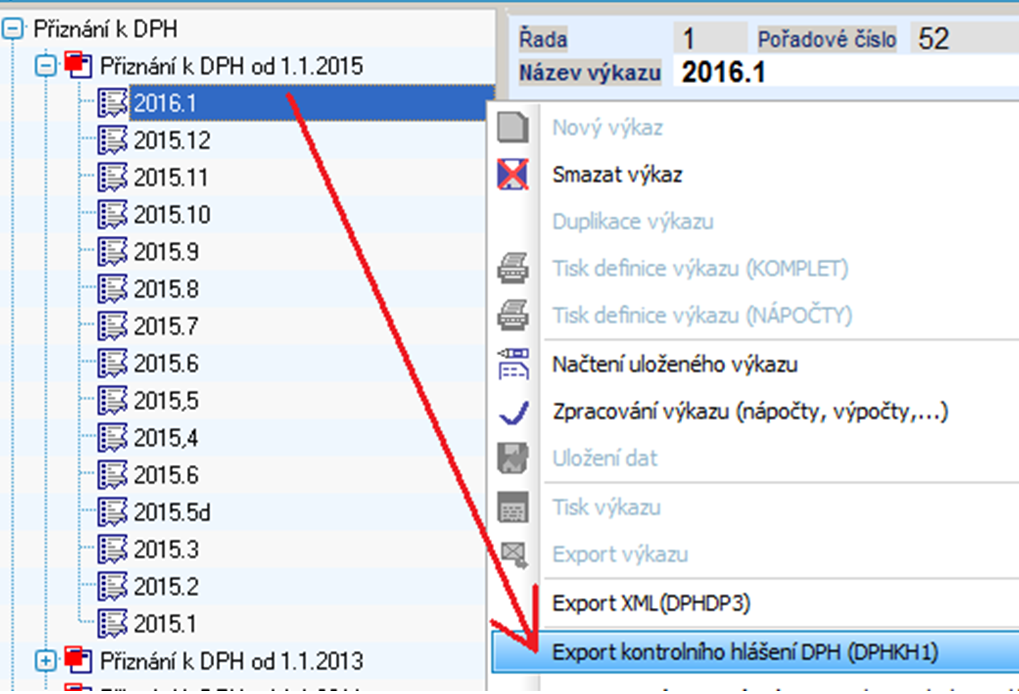

Kontrolní hlášení lze podat pouze elektronicky na elektronickou adresu podatelny správce daně. Údaje v kontrolním hlášení bude plátce daně uvádět ve formátu a struktuře… Zde naleznete informace o předepsané XML struktuře pro podání kontrolního hlášení.

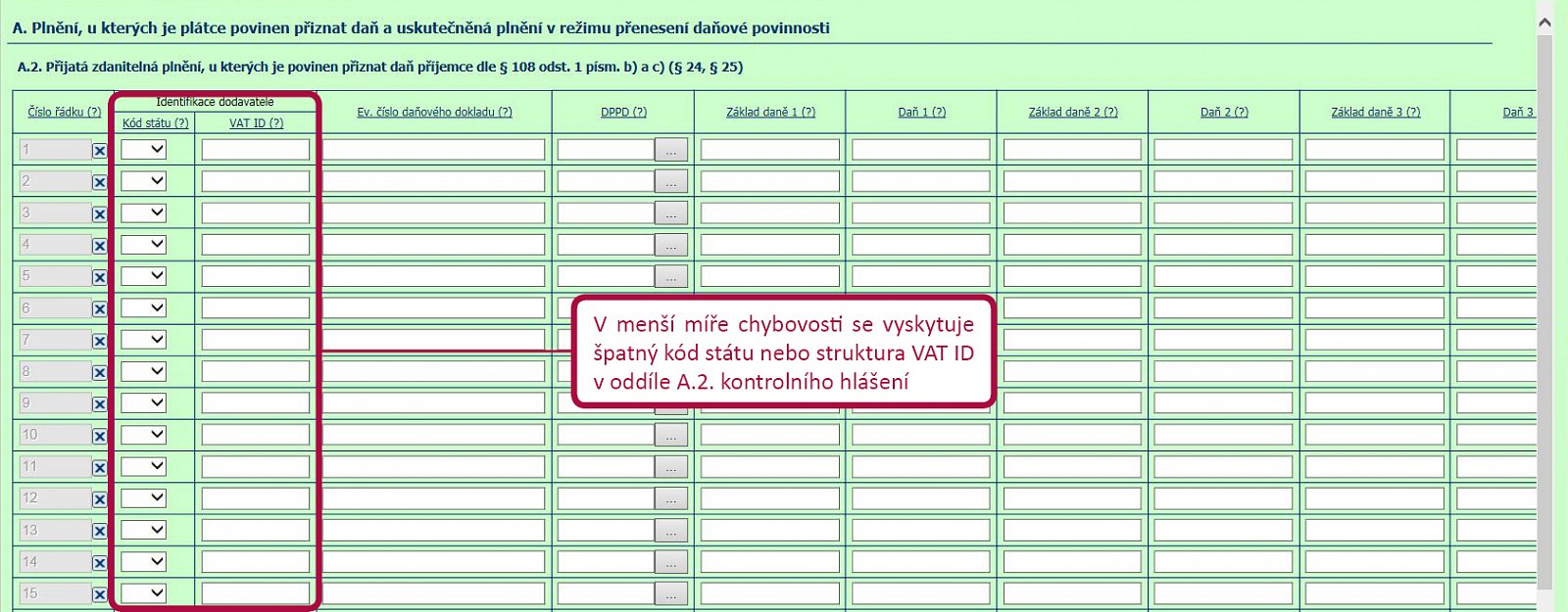

Co patří do KH

Patří sem:

- uskutečněná plnění s hodnotou nad 10.000 Kč včetně daně (z řádků 1 a 2 přiznání k DPH) pro plátce, osoby povinné k dani – neplátce, právnické osoby nepovinné k dani.

- opravy v souvislosti s nedobytnými pohledávkami; tj.

Jakmile obdržíme od dodavatele opravný daňový doklad, uvedeme položku v dalším kontrolním hlášení s opačnými znaménky a na dalším řádku uvedeme opravu znovu s příslušným evidenčním číslem opravného daňového dokladu. (A nebo podáme následné kontrolní hlášení se správným ev. číslem opravného daňového dokladu.)Souhrnné hlášení se podává za každé kalendářní čtvrtletí do 25 dnů po skončení kalendářního čtvrtletí současně s daňovým přiznáním v případě, že plátce uskutečnil dodání zboží do jiného členského státu Evropské unie osobě registrované k dani v jiném členském státě.

Identifikovaná osoba musí vést evidenci veškerých výdajů vztažených k daňovým povinnostem pro účely DPH. Evidenci je třeba členit tak, aby z ní bylo možné sestavit daňové přiznání nebo souhrnné hlášení. POZOR: Pokud plátce DPH úspěšně zruší registraci, stává se identifikovanou osobou den poté, kdy přestal být plátcem.

Kdo musí podávat souhrnné hlášení : Souhrnné hlášení slouží členským státům Evropské unie ke kontrole, zda bylo v rámci unie zdaněno poskytnuté plnění. Proto souhrnné hlášení musí podávat všichni podnikatelé, kteří dodávají zboží nebo poskytují služby do dalšího státu Evropské unie.

Co když nepodám souhrnné hlášení : Pokud by plátce nepodal souhrnné hlášení nebo jej podal nesprávně, může být plátce správcem daně vyzván k podání či provedení opravy, a pokud by plátce na takovou výzvu nereagoval, může jej správce daně pokutovat podle podmínek stanovených v daňovém řádu.

Kdy nemusí podávat daňové přiznání

Zdanitelný příjem je nižší než 50 000 Kč – nemá povinnost podat daňové přiznání. Zdanitelný příjem je vyšší než 50 000 Kč – má povinnost podat daňové přiznání. A to i když výdaje činí 60 % z 55 000 Kč, tj. 33 000 Kč a základ daně 22 000 Kč (55 000 Kč – 33 000 Kč).

Kdo má povinnost podat daňové přiznání:

Osoba, jejíž další příjmy mimo příjmů ze zaměstnání (tzv. příležitostné příjmy, na které nemá živnostenské oprávnění) přesáhly 30 000 Kč. Částkou se rozumí hrubý příjem, před odečtením případných výdajů. Osoba, která má pravidelný příjem z pronájmu.Kontrolní hlášení lze podat pouze elektronicky na elektronickou adresu podatelny správce daně. (tj. Aplikace EPO na Daňovém portále Finanční správy; datové schránky). Údaje v kontrolním hlášení bude plátce daně uvádět ve formátu a struktuře zveřejněné správcem daně způsobem umožňujícím dálkový přístup.

Jak odeslat přiznání k DPH : Další možnosti elektronického podání přiznání k DPH

- opatřit elektronickým podpisem prostřednictvím aplikace ePodpisFS,

- odeslat přes DIS+ (Online finanční úřad),

- podat přiznání s využitím služby Identita občana.