Antwort Kdy je povinnost platit DPH? Weitere Antworten – Kdo má povinnost platit DPH

Do jisté míry se můžete rozhodnout sami – povinně se ze zákona stáváte plátcem DPH od okamžiku, kdy Váš obrat za 12 po sobě jdoucích měsíců přesáhne částku 2 000 000 Kč. Pokud obrat za dané období nepřekročil dva miliony korun, ale chtěli byste být plátci, můžete se k DPH registrovat dobrovolně.Měsíčně, nebo čtvrtletně Platbu DPH je nutné provést do 25 dnů od skončení předchozího zdaňovacího období. To znamená buď 25 dní po skončení předchozího měsíce nebo čtvrtletí.Plátcem DPH je každý podnikající subjekt (fyzická i právnická osoba) se sídlem, provozovnou či místem podnikání, která je registrována jako plátce DPH. V Česku se plátcem musí povinně stát každý takový subjekt, jehož obrat v podnikání přesáhl za 12 měsíců jdoucích po sobě částku 2 000 000 Kč.

Jak se vyhnout placení DPH : Vedle dobrovolné registraci k DPH existuje i dobrovolné zrušení plátcovství DPH. Odhlásit se od placení daně ale můžete pouze tehdy, když váš obrat za posledních 12 měsíců klesne pod hranici 1 milionu korun. Zároveň platí, že pokud jste DPH neplatili v minimálním rozsahu 12 měsíců, zrušení plátcovství neprovede.

Kdo je osvobozen od DPH

Dodání zboží nebo poskytnutí služby je osvobozeno od DPH, pokud podnikatel (osoba povinná k dani uskutečňující ekonomickou činnost) nepřesáhne obrat 1 000 000 Kč za nejvýše 12 bezprostředně předcházejících po sobě jdoucích kalendářních měsíců.

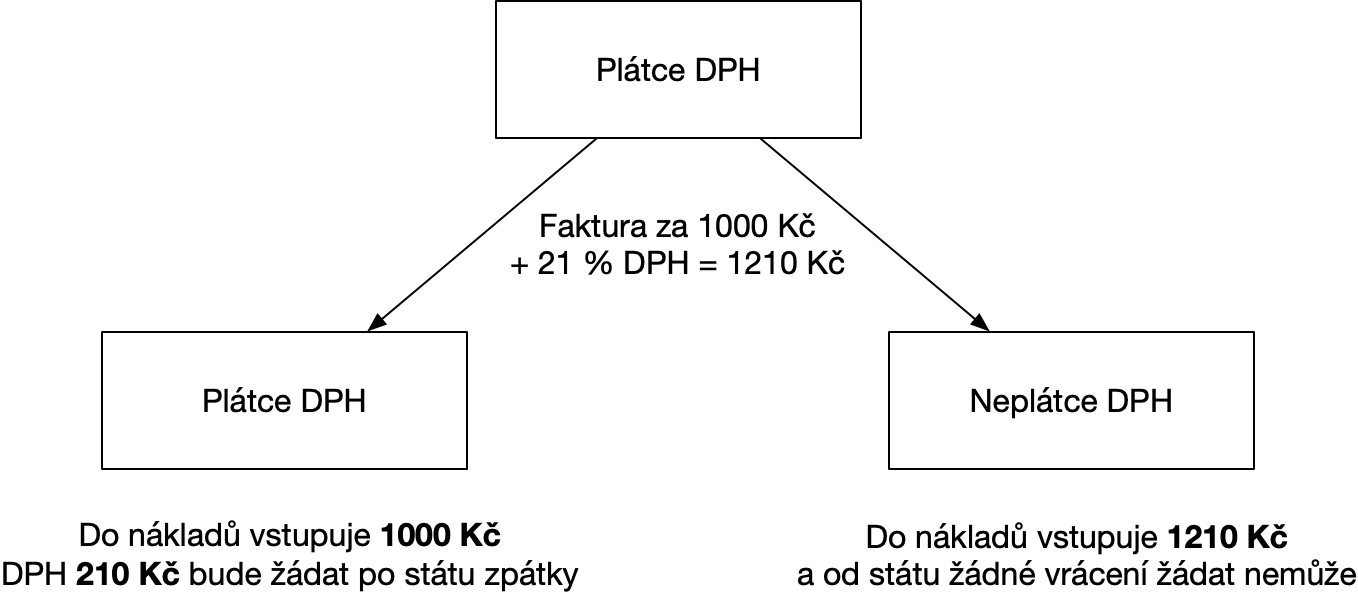

Které osoby jsou povinny zaplatit DPH : Kdo musí platit DPH a jak na to Plátcem DPH se stáváte povinně, pokud máte obrat vyšší než 2 miliony korun za uplynulých 12 po sobě jdoucích měsíců. V některých případech se ale může vyplatit přihlásit se k plátcovství DPH dobrovolně.

Jestliže za vás podává daňové přiznání k dani z příjmů fyzických osob daňový poradce nebo advokát, platí lhůta 6 měsíců po uplynutí zdaňovacího období. V případě zdaňovacího období, kterým je kalendářní rok, je tato lhůta do 1. 7. následujícího kalendářního roku.

Co se platí z podnikání

Každý podnikatel musí platit tři podnikatelské „daně“. Daň z příjmu, zdravotní pojištění a sociální pojištění. Když máte podnikání jako hlavní činnost, vztahují se na vás minimální částky pojištění, které musíte každý měsíc zaplatit. Bez ohledu na to, kolik jste si skutečně vydělali.

Kdy vzniká povinnost platit DPH

Přechodná ustanovení stanoví, že plátcem DPH se nestanou osoby povinné k dani, které za období, které končí v měsíci listopad 2022 nebo prosinec 2022, přesáhnou obrat2 1 000 000 Kč, ale nepřesáhnou obrat 2 000 000 Kč.Mezi osvobozená plnění bez nároku na odpočet daně patří např. základní poštovní služby, finanční a pojišťovací služby, dodání a nájem vybraných nemovitých věcí (v určitých situacích), výchova a vzdělávání, zdravotní služby apod.Zjednodušeně: pokud se plátcem DPH povinně stát nemusíte — tedy pokud váš obrat za 12 po sobě jdoucích měsíců není vyšší než 2 miliony Kč — pak se typicky plátcem DPH stát nechcete.

Sem se řadí především léky včetně kojenecké výživy, dodávky tepla, vodné a stočné, ubytovací služby, MHD, stravovací služby, noviny, časopisy a vstupenky na kulturu a sportovní akce. Nově jsou od DPH zcela osvobozeny knihy.

Kolik peněz nemusím danit : Příležitostný příjem umožňuje formu přivýdělku, který nemusejí lidé danit, pokud výše odměny nepřesáhne částku 50 tisíc korun za rok (od roku 2024). Co přesně jsou příležitostné příjmy a jaké jsou daňové povinnosti při překročení limitu vám prozradíme v následujícím textu na BusinessInfo.cz.

Kdy Zivnostnik plati daň : Standardní lhůta pro podání daňového přiznání je stanovena na tři měsíce po uplynutí zdaňovacího období. U OSVČ je zdaňovacím obdobím kalendářní rok, proto lhůta pro podání daňového přiznání vychází na 1. dubna. Pokud tento den připadá na víkend nebo státní svátek, posunuje se lhůta na první následující pracovní den.

Jaký je rozdíl mezi živnostníkem a OSVČ

OSVČ neboli osoba samostatně výdělečně činná je fyzická osoba, kterou se podnikatel stává založením živnosti. Živnostník podniká samostatně, vlastním jménem a na vlastní zodpovědnost. Živnosti se dělí podle živnostenského zákona na ohlašovací a koncesované.

V případě podnikání na vedlejší činnost nemusíte na sociálním pojištění zaplatit ani korunu, pokud za rok 2024 nepřekročíte rozhodný příjem, který je stanoven na 105 520 Kč. Limit pro OSVČ na vedlejší činnost 105 520 Kč se na vás vztahuje pouze tehdy, pokud podnikáte celý rok.Nulová sazba – 0 % (nově podléhá nulovému DPH prodej knih, již dříve sem byly zařazeny poštovní, finanční acnbsp;pojišťovací služby, zdravotní a sociální péče, rozhlasové a televizní vysílání a vzdělávání)

Co spadá do snížené sazby DPH : Na co se nově vztahuje snížená sazba 12 %

- Dodání potravin.

- Nepravidelná pozemní a vodní hromadná přeprava osob (např.

- Provoz lyžařských svahů.

- Noviny, časopisy a periodika (elektronické i tištěné).

- Zdravotnické a diagnostické prostředky.

- Ubytovací a stravovací služby.

- Stavební práce rodinných a bytových domů.