Antwort Kdy použít zrychlené odpisy? Weitere Antworten – Proč zrychlené odpisy

Zrychlené odpisy

Metoda zrychleného odpisování reflektuje skutečnost, že hodnota majetku zpravidla nejintenzivněji klesá v prvních letech jeho užívání. To znamená, že největší odpis je v druhém roce odpisování/používání, a v dalších letech jeho hodnota klesá již pomaleji.MIMOŘÁDNÝCH ODPISŮ

Znamená to, že pro hmotný majetek pořízený mezi 1.1.2020 až 31.12.2023 lze uplatnit mimořádné daňové odpisy, a to během 12 měsíců u majetku spadajícího do 1. odpisové skupiny a během 24 měsíců u majetku zařazeného do 2. odpisové skupiny.Účetní odpisy jsou ze zákona povinným úkonem (na rozdíl od daňových odpisů) pro každou účetní jednotku (tzn. pro každého, kdo vede podvojné účetnictví), která vlastní dlouhodobý majetek. Subjektů, které vedou pouze daňovou evidenci, se účetní odpisy netýkají.

Kdy lze zahájit odpisování : Dle zákona o účetnictví je nutné odpisy zahájit právě tehdy, když jsme k odpisování oprávněni (nikoliv dříve), tj. zahájit účetní odpisování lze až od měsíce, v němž byl majetek pořízen, nebo až od měsíce následujícího.

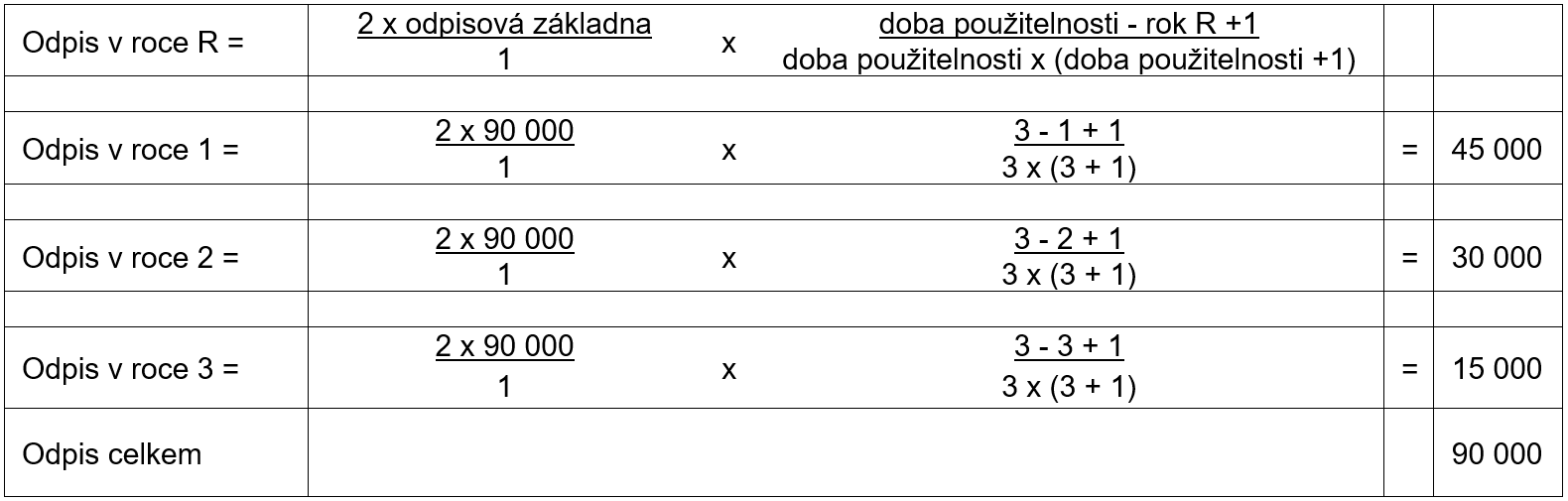

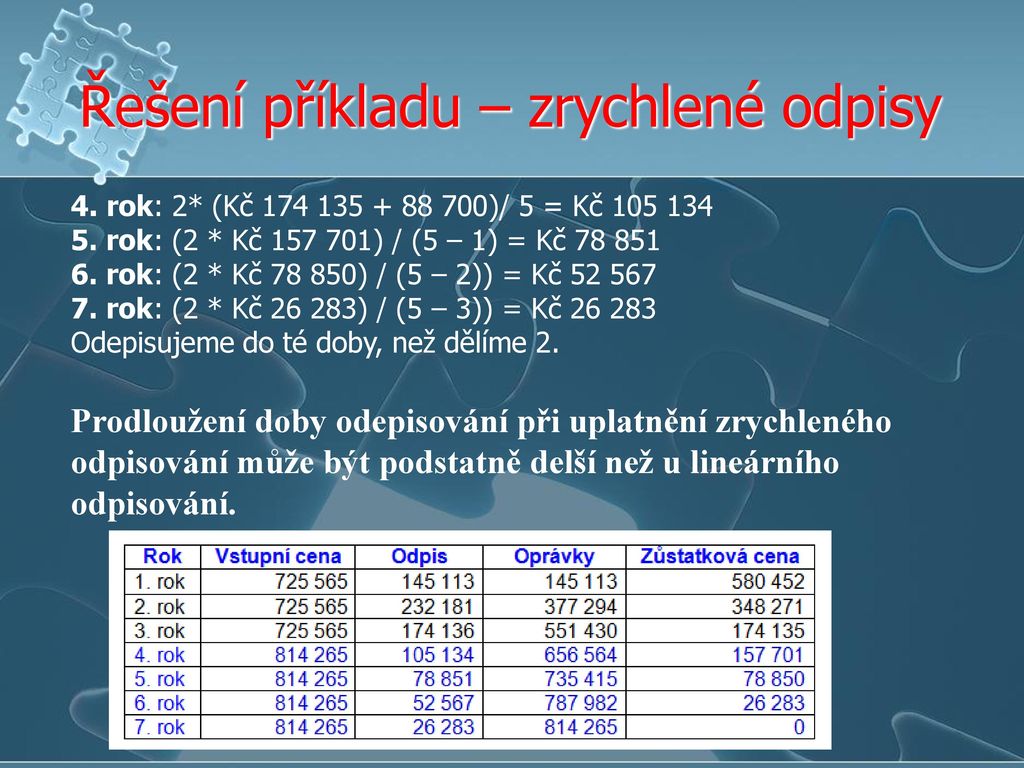

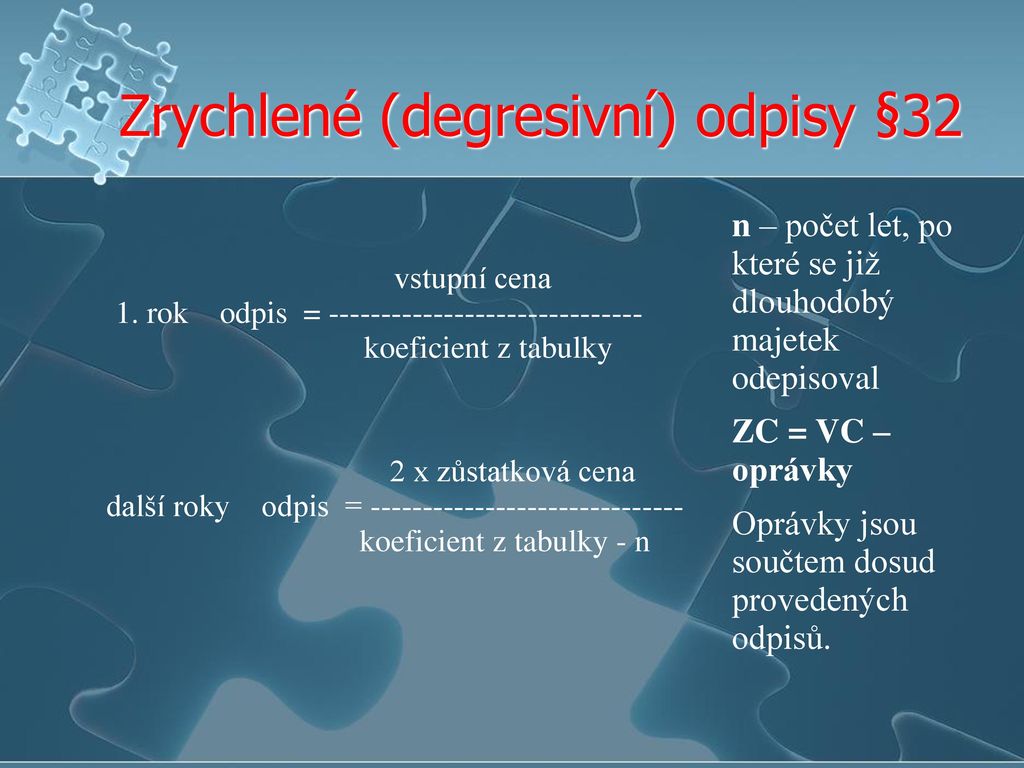

Jak vypočítat zrychlené odpisy

Při výpočtu zrychlených odpisů postupujete podle dvou vzorečků:

- v prvním roce = pořizovací cena/koeficient pro 1. rok.

- v dalších letech = (2 × zůstatková cena) / (koeficient – počet let odepisování)

Kdy mohu zařadit auto do majetku : Pozor – vozidlo můžete zařadit do majetku až po splnění všech podmínek nutných k jeho provozování, tzn. až po zapsání do registru vozidel. Náklady na pořízení auta se dostávají do daňových nákladů formou odpisů.

Při výpočtu zrychlených odpisů postupujete podle dvou vzorečků:

- v prvním roce = pořizovací cena/koeficient pro 1. rok.

- v dalších letech = (2 × zůstatková cena) / (koeficient – počet let odepisování)

Mimořádné odpisy může uplatnit pouze první odpisovatel vozidla. Bezemisní vozidla se budou mimořádně odepisovat rovnoměrně 24 měsíců, bez přerušení. Za prvních 12 měsíců se odepíše 60 % vstupní ceny vozidla, za zbylých 12 měsíců se odepíše zbývajících 40 % vstupní ceny vozidla.

Co muzeme odepisovat

Obecně můžeme říci, že odepisovat lze dlouhodobý majetek s pořizovací cenou nad 40 tisíc a dobou použitelnosti nad 1 rok. Z logiky věci by tak například i dražší oběžný majetek, kam patří například zboží či materiál, nebylo možné odpisovat.Účetní odepsat pohledávku může účetní jednotka kdykoliv. Většinou se jedná o případy, kdy by náklady na vymáhání byly větší než případný výnos nebo je pohledávka již promlčena a nelze vytvářet opravné položky.Majetek se začíná odepisovat datem uvedení do užívání. Půlroční odpis je odepsán pro první rok a poslední rok odpisu majetku. Celý rok odpisu je odepsán pro každý rok během doby vratky.

Okamžik zařazení majetku do užívání

Jak již bylo popsáno výše – dlouhodobým majetkem se stávají věci uvedené do stavu způsobilého k užívání, kterým se rozumí dokončení věci a splnění technických funkcí a splnění povinností stanovených zvláštními právními předpisy pro užívání (způsobilost k provozu).

Jak dlouho se odepisuje 2 skupina : Odpisové skupiny majetku

| Odpisové skupiny a doba odepisování majetku | ||

|---|---|---|

| 2 | osobní a nákladní auta, nábytek, TV, pracovní stroje | 5 |

| 3 | výtahy, lodě, kotle a vytápění | 10 |

| 4 | budovy ze dřeva a plastů, osvětlení budov, plynovody | 20 |

| 5 | výrobní budovy, mosty, silnice | 30 |

Kdy je pohledávka vykonatelná : Pohledávka vykonatelná

Jedná se o pohledávky, které byly přiznané: pravomocným (= již se proti němu nedá odvolat) rozhodnutím soudu. pravomocným rozhodčím nálezem.

Kdy je pohledávka vymahatelná

Právní věta: Vymahatelnou pohledávkou se rozumí taková pohledávka, jejíž splnění lze vynutit cestou výkonu rozhodnutí (exekuce), tj. pohledávka, která byla věřiteli přiznána vykonatelným rozhodnutím nebo jiným titulem, podle kterého lze nařídit výkon rozhodnutí (exekuci).

Je proto vhodné pořízení takového „průběžného“ technického zhodnocení evidovat nejprve na pořízení dlouhodobého majetku (účtová skupina 04x), po skončení roku zkontrolovat limit pro technické zhodnocení a případně přeúčtovat do nákladů.Odepisuje se bez přerušení po dobu 24 měsíců. V prvních dvanácti měsících dojde k uplatnění odpisů ve výši 60 % vstupní ceny. Zbývajících 40 % vstupní ceny majetku se odepíše v následujících dvanácti měsících, které navazují na první polovinu.

Kdy je možné odepsat pohledávku : Zákon i nadále umožňuje daňově odepsat hodnotu pohledávky v případě, kdy neuplynulo více než 6 měsíců od lhůty splatnosti pohledávky nebo se jednalo o pohledávku s rozvahovou hodnotou v okamžiku vzniku vyšší než 200 tis. Kč, která nebyla předmětem soudního, rozhodčího nebo správního řízení.